매년 여름과 가을, 우편함에 도착하는 고지서 중 대표적인 것이 바로 재산세입니다.

많은 분들이 ‘주택을 보유하고 있으면 내는 세금’ 정도로 알고 있지만, 실제로는 자산 유형, 보유 기간, 공시가격 등에 따라 세금 차이가 크며, 신고 누락이나 납부 지연 시 가산세 부담까지 생길 수 있습니다.

이 글에서는 재산세의 정의부터 납부 기간, 계산기 사용법, 부과 기준, 납부 방법, 과세표준, 증명서 발급, 조회 방법까지 한 번에 안내드립니다.

재산세는 부동산, 건축물, 선박, 항공기 등 유형 자산을 보유한 사람에게 부과되는 지방세입니다.

가장 흔하게는 **주택(아파트, 오피스텔, 단독주택 등)**을 보유한 경우, 매년 7월과 9월 두 차례에 나눠 납부하게 됩니다.

- 과세 기준일: 매년 6월 1일

- 부과 대상: 해당일 기준 자산 보유자

👉 기한 내 납부하지 않으면 3%의 가산세가 부과되며, 추가로 체납 시 압류 등 불이익도 발생할 수 있습니다.

재산세는 고지서에 기재된 방법대로 다양한 경로를 통해 납부할 수 있습니다. 아래의 방법 중 편한 방식을 선택하세요.

1. 인터넷 납부 (위택스 / 인터넷지로)

- 위택스 (www.wetax.go.kr)

→ ‘지방세 납부 → 재산세’ 메뉴 선택

→ 본인 인증 후 납부 - 인터넷지로 (www.giro.or.kr)

→ ‘지방세’ 카테고리 선택 후 납부

2. 모바일 앱 납부

- 삼성페이, 카카오페이, 토스 앱 등에서 고지서 스캔 후 바로 납부 가능

3. ARS 전화 납부

- **지방세 자동납부 번호(☎ 1544-9944 등)**로 전화 후 카드로 결제 가능

4. 은행/ATM 납부

- 전국 은행 ATM기기에서 지방세 납부 메뉴 선택 후 납부

5. 방문 납부

- 관할 시청, 구청, 주민센터에서 직접 납부 가능 (신분증 지참)

정확한 재산세는 아래 계산식을 통해 산출되며, 복잡하므로 온라인 계산기를 활용하는 것이 좋습니다.

재산세 = 과세표준 × 세율 + 지방교육세 + 도시계획세

- 6월 1일 기준 부동산 소유자에게 부과

- 공시가격에 따라 과세표준 결정

- 주택은 60% 공정시장가액비율 적용

- 일정 공제 후 잔액에 세율 적용

과세표준 = (공시가격 × 공정시장가액비율) - 공제금액

예를 들어, 2억 원 아파트라면 → 2억 × 60% = 1억2천 → 공제 후 과세표준

- 위택스 또는 정부24 이용

- ‘지방세 납부확인서 발급’ 메뉴에서 신청

- 은행 제출, 전입신고, 대출 신청 시 활용 가능

- 위택스 → ‘조회/발급 → 납부내역 조회’

- 정부24에서도 로그인 후 동일 조회 가능

- 모바일(토스/카카오페이) 사용 시 자동 조회 기능 제공

결론: 재산세, 제대로 알고 납부하면 절세 가능!

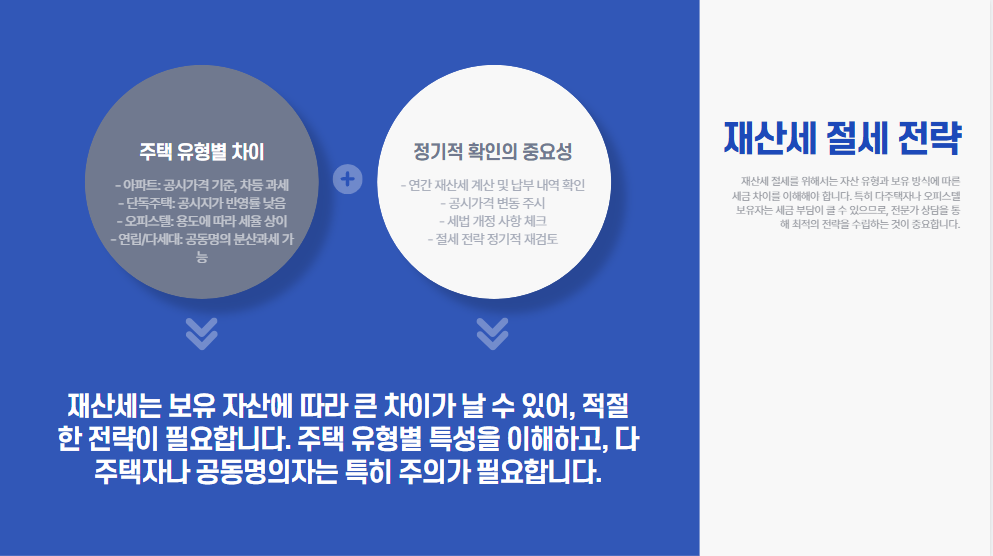

재산세는 매년 반복되는 고지서이지만, 보유 자산에 따라 수백만 원까지 차이 날 수 있는 세금입니다.

특히, 오피스텔 보유자, 다주택자, 공동명의 부동산 보유자는 미리 전략을 세워 절세 및 납부 부담을 줄이는 것이 중요합니다.

👉 지금 위택스에 접속해서 재산세 계산 및 납부 내역을 확인해보세요!